Системы противодействия банковскому мошенничеству – что необходимо знать о решениях.

News | 18.08.2020

Благодаря стремительному прогрессу в банковском секторе в направлении диджитализации и увеличения спектра банковских услуг, постоянно растет комфорт и расширяются возможности клиента. Но одновременно увеличиваются и риски, а соответственно и повышается уровень требований к обеспечению безопасности финансов клиента.

Ежегодный ущерб от финансового мошенничества в сфере онлайн платежей составляет около 200 млрд. долларов. 38% из них - результат хищения личных данных пользователей.

Как избежать подобных рисков? Помогают в этом антифрод системы.

Современная антифрод система – это механизмы, позволяющие в первую очередь понять поведение каждого клиента во всех банковских каналах и отслеживать его в режиме реального времени. Она умеет выявлять как киберугрозы, так и финансовое мошенничество. Следует заметить, что защита зачастую отстает от нападения, поэтому цель хорошей антифрод системы - свести это отставание к нулю и обеспечить своевременное выявление и реагирование на возникающие угрозы.

На сегодняшний день банковский сектор постепенно обновляет парк устаревших антифрод систем более новыми, которые созданы с использованием новых и усовершенствованных подходов, методик и технологий, таких как:

- работа с большими массивами данных;

- машинное обучение;

- искусственный интеллект;

- продолжительная поведенческая биометрия;

- контроль от заражения клиентских устройств вредоносным программным обеспечением, и другие.

Благодаря этому антифрод системы нового поколения показывают значительный прирост в эффективности, при этом не требуя значительных дополнительных ресурсов.

Использование машинного обучения и искусственного интеллекта, информации финансовых аналитических центров кибербезопасности уменьшает необходимость в большом штате высококвалифицированных специалистов и дает возможность значительно увеличить скорость и точность анализа событий. В совокупности с использованием продолжительной поведенческой биометрии - выявлять «атаки нулевого дня» и минимизировать количество ложных срабатываний.

Благодаря продолжительной поведенческой биометрии, использующей динамические поведенческие характеристики, антифрод система проверяет соответствие уникальной комбинации параметров - цифрового почерка клиента: то, как именно клиент держит смартфон, свайпает, печатает, скролит, водит мышкой, куда и как переходит…. По отклонениям от обычного поведения качественная антифрод система с практически стопроцентной степенью вероятности может определить, что пользователь не тот, за кого себя выдаёт.

Возможность антифрод системы формировать и оценивать цифровой отпечаток устройства клиента помогает в этом и дает возможность определить степень его уязвимости, наличие «зловреда». Это обеспечивает возможность варьированного подхода к применению политик защиты финансовых средств клиента. При этом, пользователь ничего дополнительного не делает - он просто выполняет те же действия в интерфейсе, что и всегда.

Качественная современная антифрод система позволяет не тревожить клиента тогда, когда в этом нет необходимости, например, отправляя ему единоразовый пароль для подтверждения входа в личный кабинет. Это улучшает его опыт в использовании сервисов банка и соответственно обеспечивает частичную самоокупаемость, при этом значительно повышает уровень доверия.

Следует отметить, что антифрод система относится к критичным ресурсам, так как остановка ее работы может привести либо к остановке бизнес-процесса, либо, при некорректной работе системы, к увеличению рисков финансовых потерь. Поэтому при выборе системы следует обращать внимание на надежность работы, безопасность хранения данных, отказоустойчивость, масштабируемость системы.

Важным аспектом также является простота разворачивания антифрод системы и легкость ее интеграции с информационными системами банка. Одновременно с этим нужно понимать, что интеграция должна быть минимально необходимой, поскольку она может повлиять на скорость и эффективность работы системы.

Для работы экспертов очень важно, чтоб система имела удобный интерфейс и давала возможность получать максимально детализированную информацию о событии. Настройка скоринговых правил и действий должна быть легкой и простой.

На сегодняшний день на рынке антифрод систем есть ряд известных решений:

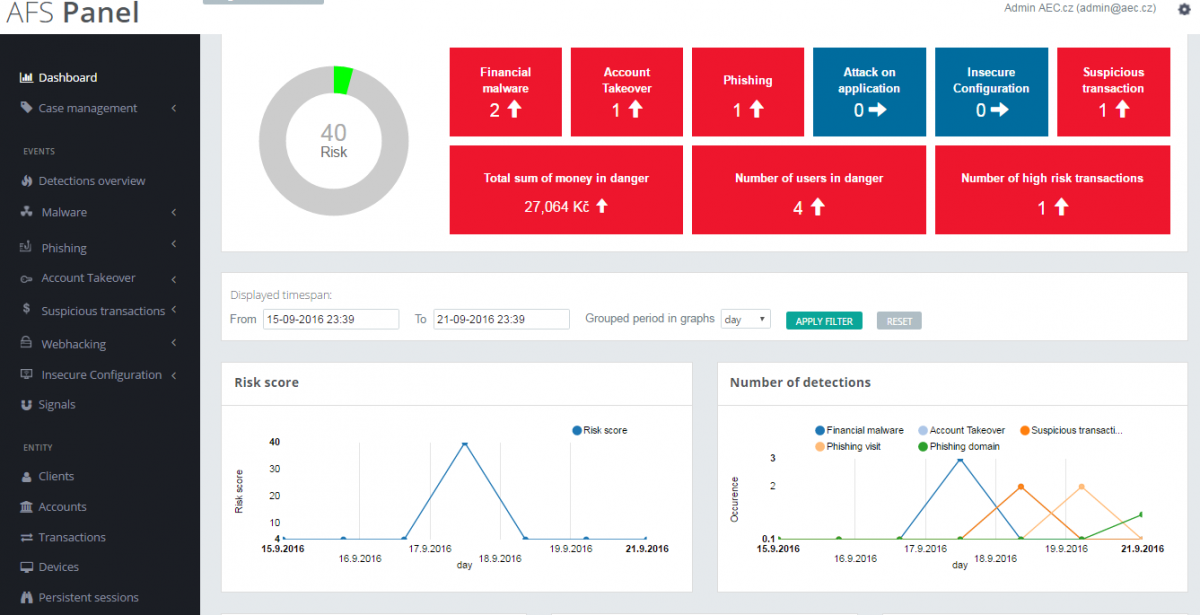

ThreatMark

Решение AntiFraudSuite от компании ThreatMark, несмотря на свою достаточною молодость на рынке антифрод систем, успело попасть в поле зрения компании Gartner. AntiFraudSuite включает возможность выявления киберугроз и финансового мошенничества. Использование машинного обучения, искусственного интеллекта и длительной поведенческой биометрии позволяет выявлять угрозы в режиме реального времени и имеет очень высокую точность срабатываний.

NICE

Решение Nice Actimize от компании NICE относится к классу аналитических платформ и позволяет осуществлять выявление финансового мошенничества в режиме реального времени. Система обеспечивает защиту любых типов платежей, в том числе SWIFT/Wire, Faster Payments, платежи BACS SEPA, банкоматные/дебетовые транзакции, массовые платежи, платежи по счетам, P2P/почтовые платежи и различные формы внутренних переводов.

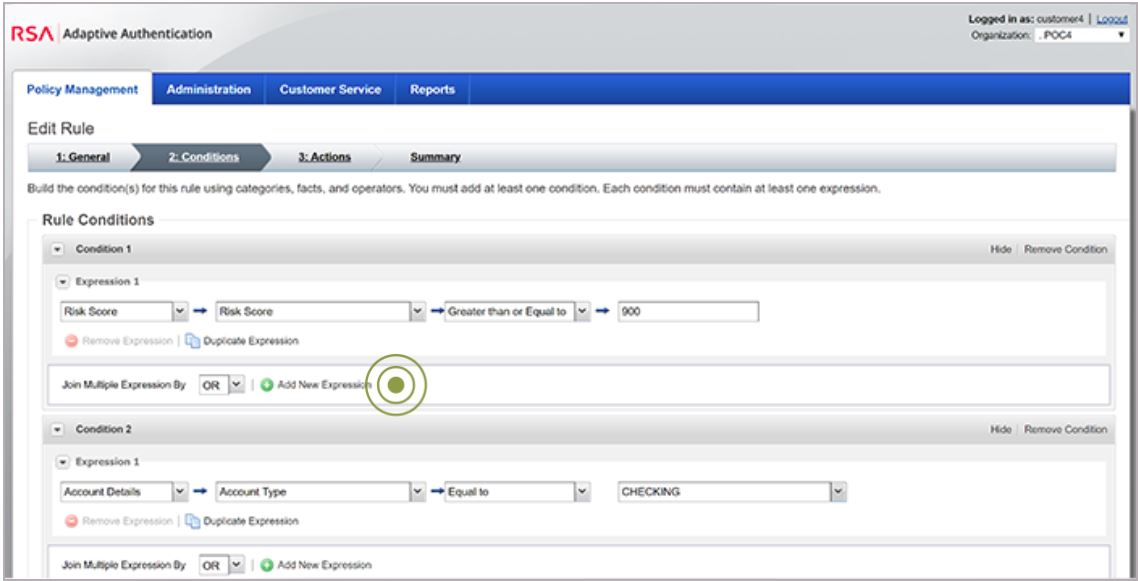

RSA

RSA Transaction Monitoring and Adaptive Authentication от компании RSA относится к классу аналитических платформ. Система позволяет выявлять попытки мошенничества в режиме реального времени и производит мониторинг транзакций после входа пользователя в систему, что позволяет защититься от атак типа MITM (Man in the Middle) и MITB (Man in the Browser).

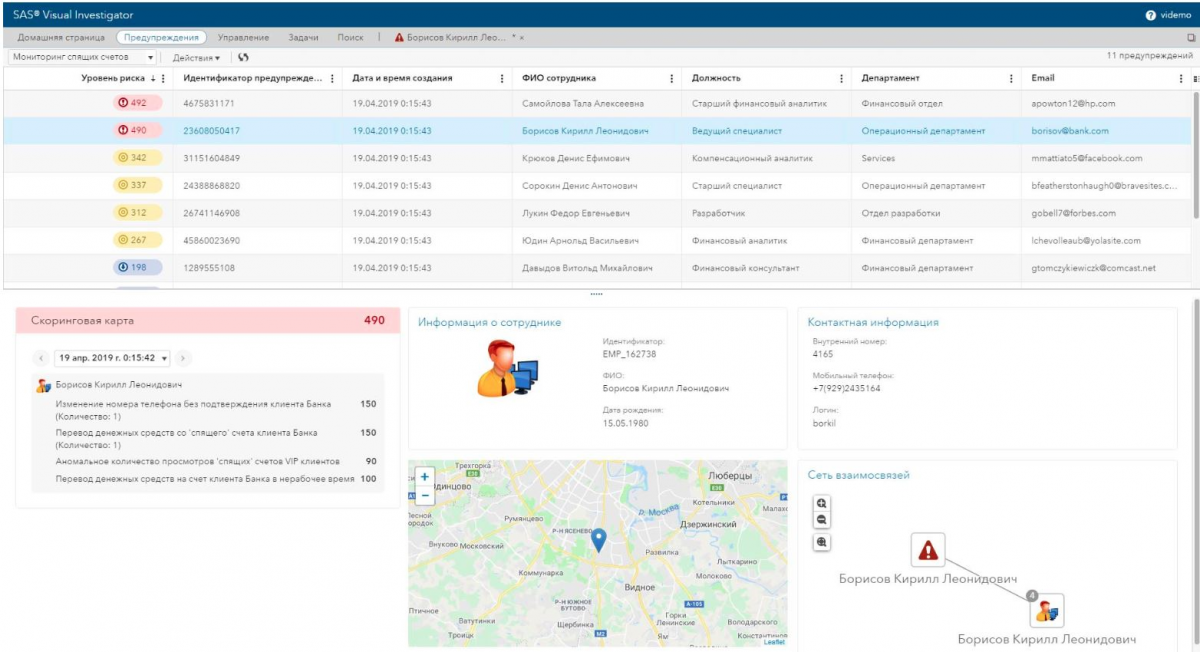

SAS

SAS Fraud and Security Intelligence (SAS FSI) представляет собой единую платформу для решения задач предотвращения транзакционного, кредитного, внутреннего и иных типов финансового мошенничества. Решение совмещает тонкую настройку бизнес-правил с технологиями машинного обучения для предотвращения мошенничества при минимальном уровне ложных срабатываний. Система включает встроенные механизмы интеграции с онлайн- и офлайн-источниками данных.

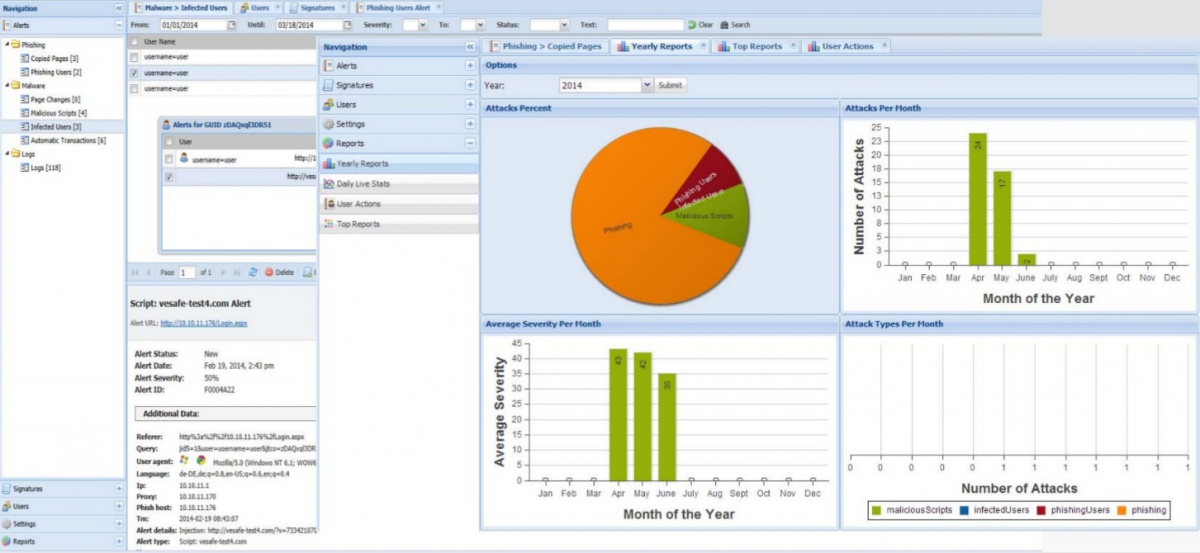

F5

F5 WebSafe –это решение по защите от киберугроз в финансовой сфере от компании F5. Оно позволяет выявлять кражу учетных записей, признаки заражения вредоносными программами, кейлоггинга, фишинга, троянов удаленного доступа, а также атак типа MITM (Man in the Middle), MITB (Man in the Browser) и MITP (Man in the Phone — взлом мобильных устройств).

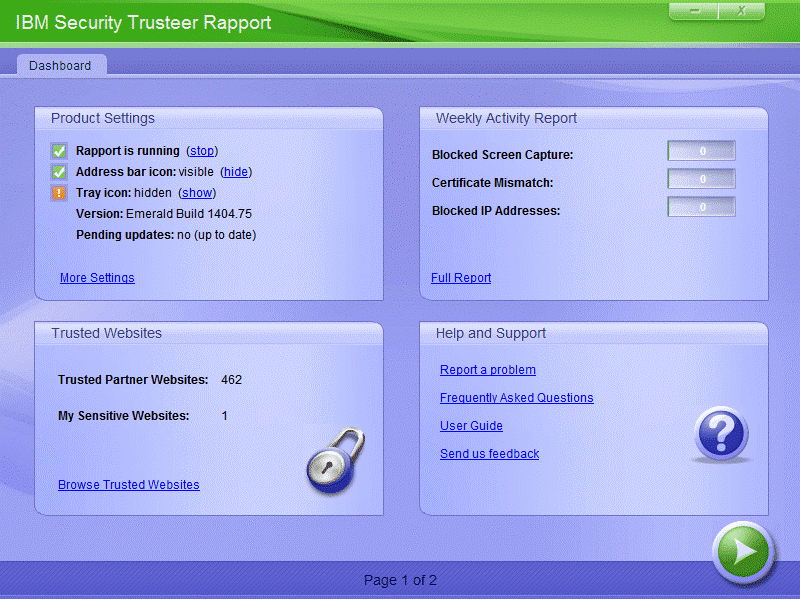

IBM

IBM Trusteer Rapport от компании IBM предназначена для защиты пользователей от перехвата учетных данных, захвата экрана, вредоносных программ и фишинговых атак, в том числе атак типа MITM (Man in the Middle) и MITB (Man in the Browser). Для этого в IBM Trusteer Rapport применяются технологии машинного обучения, что позволяет автоматически обнаружить и удалить вредоносные программы с конечного устройства, обеспечив безопасность сеанса работы в режиме онлайн.

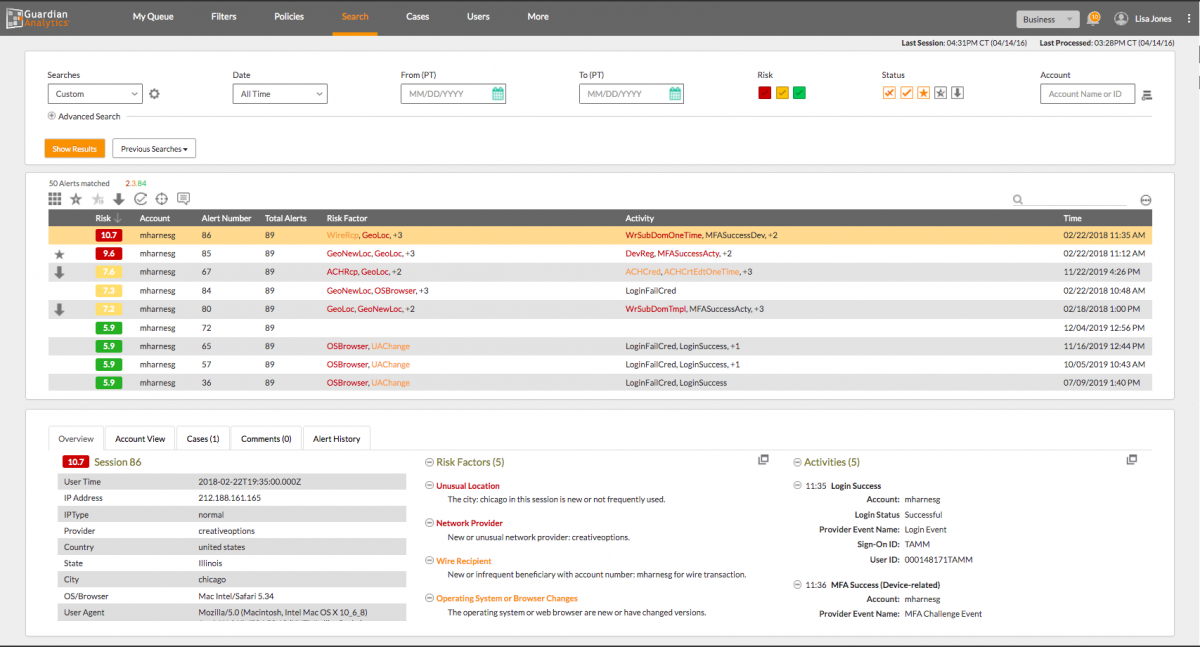

Guardian Analytics

Система Digital Banking Fraud Detection от компании Guardian Analytics относится к аналитическим платформам. При этом Digital Banking Fraud Detection защищает от попыток захвата аккаунта клиента, мошеннических переводов, фишинга и атак типа MITB (Man in the Browser) в режиме реального времени. Для каждого пользователя создается свой профиль, на основе которого происходит распознавание аномального поведения.

Выбор антифрод системы должен происходить в первую очередь с пониманием своей потребности: это должна быть аналитическая платформа по выявлению финансового мошенничества, решение по защите киберугроз, либо комплексное решение, обеспечивающее и то и другое.

Современная антифрод система должна обеспечивать многоуровневый подход к обеспечению безопасности транзакции (конечное устройство – сессия – канал – мультиканальная защита – использование данных от внешних SOC). Безопасность не должна заканчиваться аутентификацией пользователя и проверкой целостности транзакции.

Ряд решений могут интегрироваться между собой, но зачастую - единая система, позволяющая решить стоящие перед нами задачи, будет максимально эффективной.

Материал подготовил Артемий Кабанцов, менеджер по развитию ThreatMark